監修弁護士 西谷 剛弁護士法人ALG&Associates 広島法律事務所 所長 弁護士

相続が発生すると、「亡くなった人(被相続人)の相続財産」という言葉をよく聞きます。

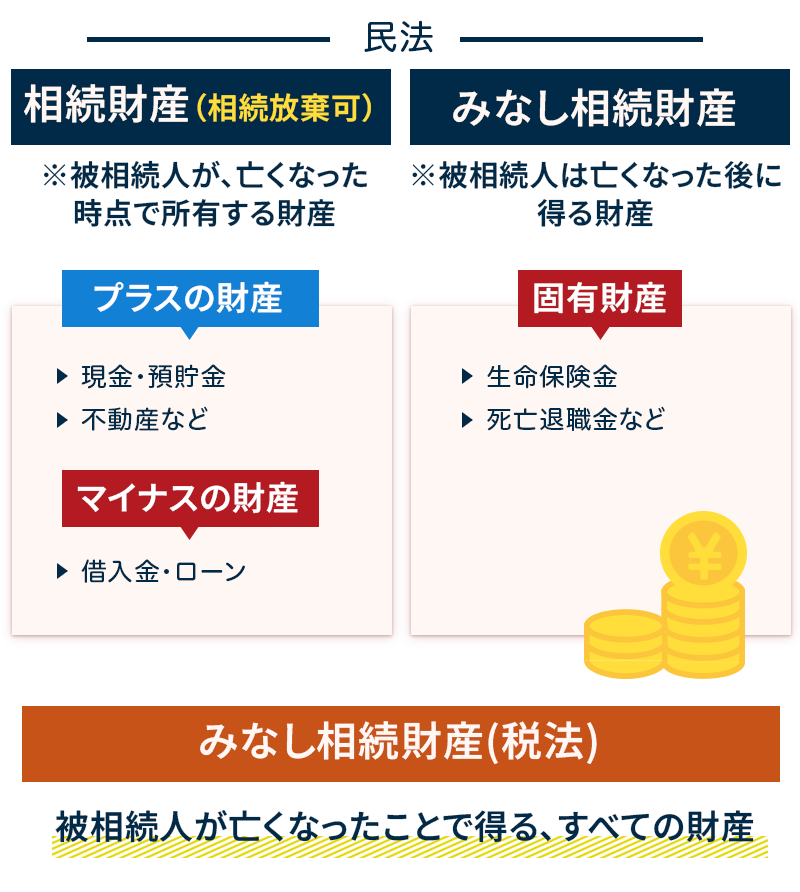

この相続財産は、民法と税法とでは、定義が異なることをご存じでしょうか?

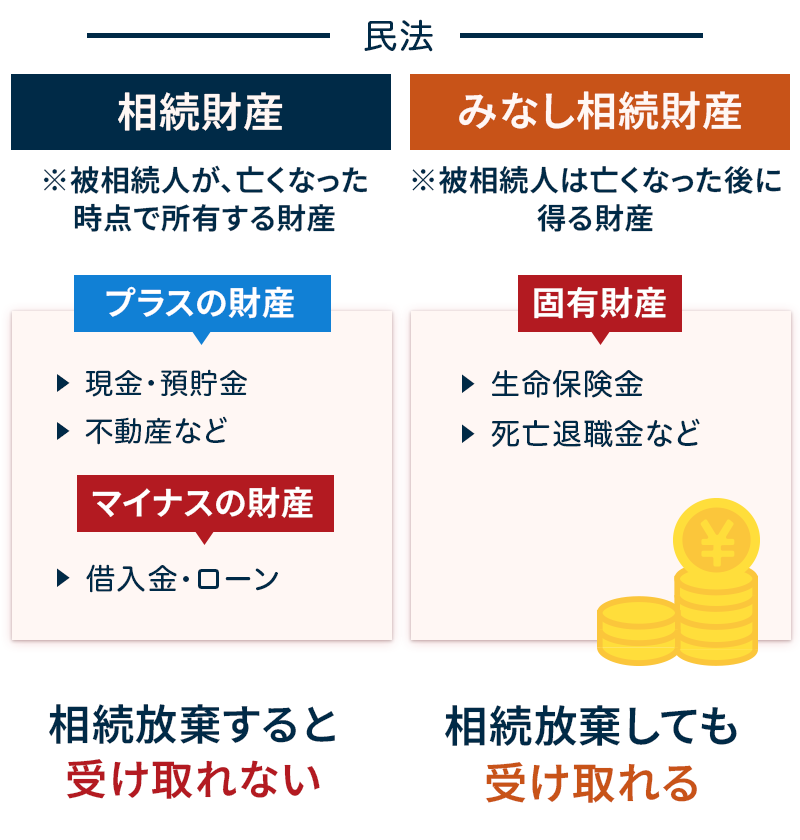

- 民法

被相続人が死亡した時点で保有していた、すべての財産(権利・義務) - 税法

被相続人が死亡したことで、相続人が受け取ることになるすべての財産(権利・義務)

ここで重要になるのが「みなし相続財産」です。

みなし相続財産は、民法上は相続財産と別のものと考えられることから、相続税申告の際に忘れられがちですが、税法上は、相続財産と同等に扱われ、課税対象になるものがほとんどです。

今回は、少しややこしいみなし相続財産について、一緒にみていきましょう。

《比較図》

Contents

みなし相続財産とは

みなし相続財産とは、民法上、受取人の固有財産といわれるもので、被相続人の死後、相続人の生活保障を目的として、多くの場合、受取人指定された相続人が受け取るものです。

みなし相続財産は、受取人指定されていることから、相続人同士で、どの財産をだれが受け継ぐかについて話し合う遺産分割協議の対象から外れます。

みなし相続財産になるのはどんなものか

みなし相続財産として扱われる代表的なものに、生命保険金や死亡退職金があります。

どちらも、被相続人が亡くなったあとに、指定された受取人へ支給されます。

みなし相続財産について、詳しくみていきましょう。

生命保険金

被相続人が亡くなった時に支払われる生命保険金は、

契約者、被保険者、保険料の負担者が、被相続人の場合、

あらかじめ指定された受取人(被相続人を除く)のみなし相続財産とされ、相続税の課税対象となります。

※後ほど詳しく解説しますが、生命保険金には相続税の非課税枠が設けられています。

また、保険料の負担者が被相続人以外の場合は、所得税や住民税または贈与税の課税対象となります。

《生命保険金が、みなし相続財産にならないケース》

- 生命保険金の受取人が、相続開始時に亡くなっている場合

受取人の相続財産となるため、指定された受取人の相続人間で遺産分割協議の対象となります。 - 生命保険金の受取人が指定されていないケース

保険契約上、受取人が指定されておらず、かつ、保険約款に「生命保険金の受取人が指定されていないときは民法上の法定相続分の割合による」と記載されている場合には、保険金は相続人間で、法定相続分の割合で分割されます。 - 生命保険金の支給額が大きいことで、他の相続人と著しく不平等が生じるケースでは

遺産分割協議の対象となる場合があります

死亡退職金

被相続人が在職中に亡くなった場合に、勤務先から支給される死亡退職金は、以下の条件を満たした場合、みなし相続財産として扱われ、相続税が課税されます。

《死亡退職金が、みなし相続財産となる場合》

- 被相続人が亡くなって3年以内に支給が確定している

- 勤務先の退職給与規定等で、受取人が明確に指定されている(被相続人以外に限る)

《死亡退職金が、みなし相続財産とならない場合》

- 被相続人が亡くなってから3年経過後に支給が確定した場合

受取人の所得として扱われ、所得税が課税されます - 規定で、受取人が明確に指定されていない場合

相続財産になるか、みなし相続財産になるか、判断が難しいため、

専門家に相談することをお勧めします

借金の返済が免除、または減額された場合(債務免除益)

相続人が、被相続人に生前お金を借りていたとします(債務)。

被相続人が、「債務をすべてなかったことにする(免除)」や、「残りの債務は返済しなくていい(減額)」等と遺言に残していた場合、免除・減額分が、被相続人から相続人への贈与とみなされ、みなし相続財産として相続税が課税されます。

ただし、相続人が、債務返済困難である等の特定のケースにおいて、贈与による取得とはみなされず、課税免除される場合もあります。

特別縁故者への分与財産

被相続人に、法定相続人がいない場合(死亡、相続放棄や廃除、欠格を含む)に限り、特別縁故者が財産を取得できることがあります。

特別縁故者に対する相続財産分与の申立てを行い、審判によって認められると、遺贈によって財産を取得したとみなされます。

※法定相続人:民法で定められた相続人のことで、だれがどの順位で相続するかが決められています

●特別縁故者として認められる可能性がある人

- 被相続人と生計を同じくしていた人(内縁関係の配偶者等)

- 被相続人を献身的に看護・介護していた人(仕事として看護した場合を除く)

- 被相続人と特別親しくしていた人(友人知人や、金銭援助を受けていた人等)

《特別縁故者にかかる相続税の注意点》

- 相続税の基礎控除額3000万円を超える場合、相続税が課税されます

- 相続税額は通常の2割加算となります

- 未成年者控除や小規模宅地等の特例等、控除・特例が適用されない場合があります

- 財産分与があった日から10ヶ月以内に、申告・納税が必要です

定期金に関する権利

定期金とは、定期的に支給される年金や保険金のことで、代表的なものに個人年金保険があります。

定期金を受け取る権利を一般的に定期金の権利といいます。

みなし相続財産とされる定期金の権利には、以下のものがあり、それぞれ相続税が課税されます。

※国民年金や厚生年金のような公的な遺族年金は、相続税の対象外です

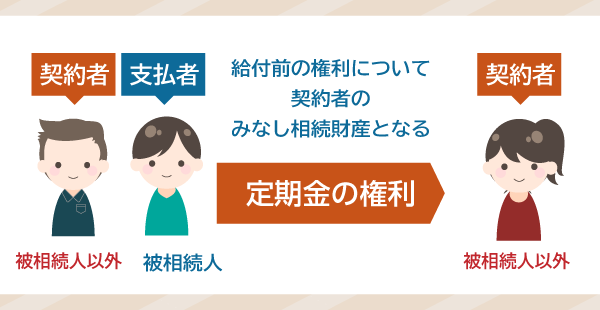

- 契約に基づく定期金

相続開始時にまだ給付が開始されていない定期給付金契約において、

被相続人が、自身以外の人のために掛金や保険料を負担している(契約者=被相続人以外)場合

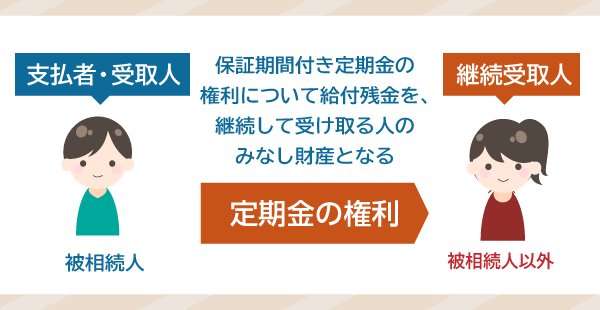

被相続人が負担した掛金や保険料に対する価額は、契約者のみなし相続財産とされます。 - 保証期間付き定期金

掛金や保険料を被相続人が負担していて、受取期間中に、受取人である被相続人が死亡した時に、

あらかじめ指定した継続受取人が、引き続き定期金を受け取れる契約があります。

このような保証期間付き定期金の権利についても、みなし相続財産となります。 - 契約に基づかない定期金

契約に基づかない定期金として、退職年金の継続受取人が取得する受給権があります。

退職年金では、本来の契約者である被相続人から、継続受取人が受給権を譲り受けたとして

契約に基づかない定期金とみなすことから、みなし相続財産となります。

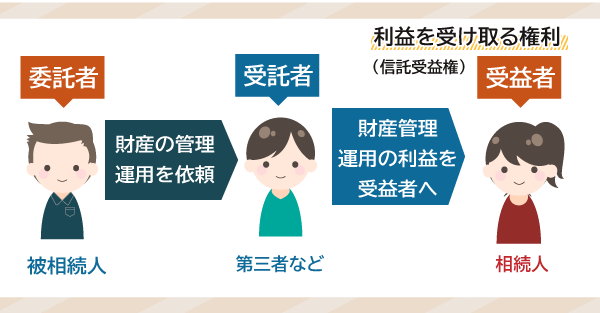

信託受益権

自分の財産を、信頼できる人にたくして、管理・運用してもらうことを「信託」といいます。

この信託によって得られた利益を受け取れる権利が、信託受益権です。

例えば、被相続人(委託者)が、信託銀行(受託者)にお金を預けて、管理・運用を任せ、その利益を相続人(受益者)が受け取った場合、この利益は、もとをたどれば被相続人の財産とみなされるため、みなし相続財産として相続税の課税対象になります。

公益法人等から受ける利益

広く社会一般の利益になる活動をする法人、いわゆる公益法人(学校法人や医療法人等)に対して、財産を遺贈した場合で、その法人が特定の人に施設の利用や余裕金の運用について特別な利益を与えた場合、その特定の人が利益分の遺贈を受けたものとみなされると、みなし相続財産として、相続税が課税される場合があります。

遺言による経済的利益

これまで紹介してきたものの他に、遺言による経済的利益も、みなし相続財産として相続税の課税対象となります。

具体的には、不動産等の財産を、遺言によって著しく低い価格で譲り受けた場合の、実際に譲り受けた価格と、時価の差額分が経済的利益とされます。

相続放棄してもみなし相続財産は受取可能

みなし相続財産(固有財産)は、民法上、相続財産ではありません。

そのため、被相続人の相続財産について、すべての相続権を放棄する「相続放棄」をしていても、みなし相続財産は、受け取ることができます。

後に詳しく解説しますが、相続放棄をすると、一部の非課税枠が適用できなくなるため、ご注意ください。

《相続財産とみなし相続財産》

契約内容次第で受け取れなくなるもの

生命保険金

生命保険の被保険者が死亡したものの、それよりも先に生命保険金の受取人が死亡していた場合には、死亡保険金は受取人(被相続人)の相続財産となり、法定相続人全員が死亡保険金の受取人になります。そのため、法定相続人の一人が相続放棄をした場合には、被相続人の相続財産のすべての権利を放棄したこととされ、被相続人の相続財産となる生命保険金を受け取れなくなってしまいます。

死亡退職金

死亡退職金の受取人が明確に指定されていない場合に、死亡退職金が相続財産に含まれるかどうかについては、退職金給与規定等の内容を精査しなければならず、判断が難しいため、専門家へ相談してみましょう。

なお、相続財産に含まれると判断されると、相続放棄した場合、受け取ることができません。

相続に強い弁護士があなたをフルサポートいたします

みなし相続財産は課税対象になる?

みなし相続財産は、相続税法の規定によって相続税の対象となります。

被相続人が亡くなったことを理由に支払われることから、実質的に相続で得た財産とみなされるためです。

非課税枠について

みなし相続財産の中で、生命保険金(被相続人が保険料を負担している場合)や死亡退職金については、法定相続人が受け取る場合には、法定相続人の生活保障の観点から、一定の非課税枠が設けられています。

算出された限度額が、非課税枠内であれば、相続税を納める必要はありません。

●生命保険金・死亡退職金の非課税限度額の算出方法

500万円 × 法定相続人の数 = 非課税限度額

※相続放棄した人を含みます

※養子が法定相続人の場合、算入する人数には制限があります

- 被相続人に実子がいる場合 :1人まで

- 被相続人に実子がいない場合:2人まで

●相続放棄をすると、非課税枠から外れてしまいます

相続放棄をすることで、法定相続人とみなされなくなるためです。

限度額の算出に、相続放棄した人を含みますが、非課税枠は適用できないため

ご注意ください。

申告し忘れてしまった場合のリスク

相続税の申告・納税期限は、相続開始から10ヶ月以内です。

期限内に申告・納税を行わなかったり、申告税額に誤りがあると、延滞税や加算税等のペナルティがあります。

もし、みなし相続財産の相続税を申告し忘れてしまっていた場合は、すぐに修正申告を行いましょう。

本来申告すべき税額より少額で申告していると、過少申告加算税が課税されます。

ですが、税務署に指摘されるより先に、自主的に修正申告をすることで、過少申告加算税は免除されます。

いつまでも修正申告をしないと、税務署が、意図的に財産を隠した・申告を怠ったと判断し、過少申告課税より重い、重加算税が課税される場合があります。

また、延滞税も、遅くなれば遅くなるほど課税額は増えていきます。

もし、申告忘れや、申告税額に誤りがあることに気付いたら、正しく修正を行うためにも、まずは専門家に相談することをお勧めします。

みなし相続財産についての不安は弁護士にご相談ください

ここまでみなし相続財産についてご紹介してきましたが、いかがでしたでしょうか。

契約内容や、だれが受取人になるかによって、相続財産なのか、みなし相続財産になるか、判断が難しいケースもあります。

相続税についても、非課税枠があるもの、そもそも非課税のもの、住民税の課税対象のもの、と様々です。

「これはみなし相続財産になるの?」、「この場合の相続税は?」

みなし相続財産はもちろん、そのほか相続について少しでも疑問や不安がある場合は、ぜひ一度専門家である弁護士にご相談ください。

これまでの経験を活かし、弁護士法人ALGが少しでも相続人の方の負担が軽くなるよう、サポートいたします。

-

保有資格弁護士(広島県弁護士会所属・登録番号:55163)